¬о вторник настроени€ на мировых рынках заметно ухудшились после того, как началась забастовка нефт€ников в Ќорвегии, втором по объемам поставщике газа в ≈вропу. ”гроза снижени€ поставок должна была спровоцировать рост нефт€ных цен, но произошло обратное Ц цены на Brent снизились уже на 17% от пика 14 июн€ на фоне ожидани€ снижени€ спроса из-за веро€тного наступлени€ рецессии.

¬ то же врем€ газовые цены в ≈вропе достигли 4-мес€чного максимума, три месторождени€ были закрыты в результате забастовок, и есть угроза закрыти€ еще нескольких. Ќаложение энергетического кризиса может объ€снить более медвежий настрой в ≈вропе. ≈вро потер€л 1,5% по отношению к доллару —Ўј, и, по всей видимости, неотвратимо движетс€ к паритету.

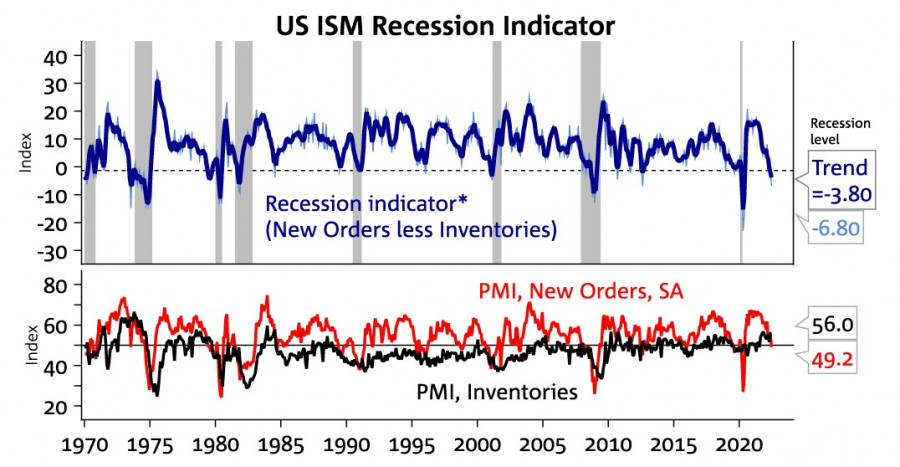

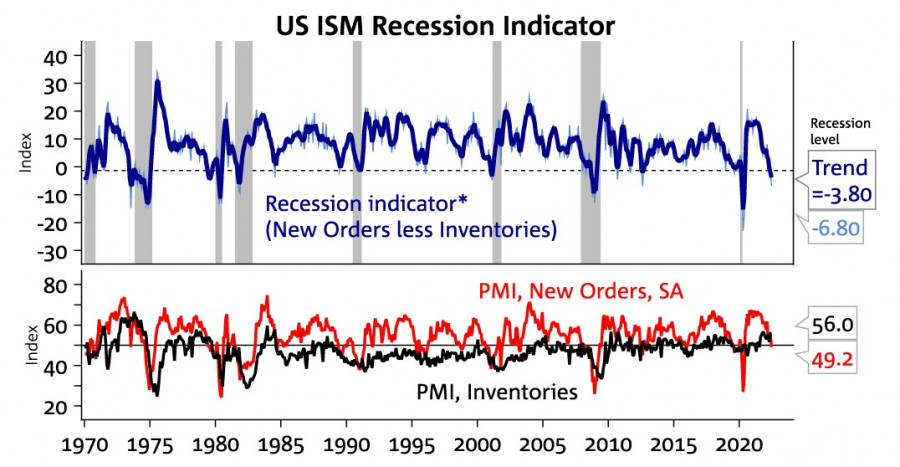

„то касаетс€ риска рецессии в —Ўј, то два важных индикатора указывают на повышение этого риска. ѕроизводственный индекс ISM показал резкое падение субиндекса новых заказов, в то врем€ как индекс запасов осталс€ повышенным. –азница этих индексов широко используетс€ в качестве индикатора рецессии и в насто€щее врем€ находитс€ на отрицательной территории.

ƒругим индикатором €вл€етс€ индекс GDPNow от ‘–Ѕ јтланты за второй квартал, который в насто€щее врем€ составл€ет -2,1% после -1,6% в первом квартале. онечно, два последовательных квартала отрицательного роста не всегда представл€ют собой рецессию, и чтобы назвать ее (особенно в —Ўј), также необходимо увидеть рост безработицы. “аким образом, ‘–— вр€д ли будет опасатьс€ отрицательного роста в течение двух кварталов, если индикаторы рынка труда останутс€ низкими, как сейчас. ¬ этой св€зи отчет по рынку труда за июнь, который будет опубликован в п€тницу, вызывает повышенный интерес и может спровоцировать высокую волатильность, если итоговые значени€ покажут заметное отклонение от прогнозных.

—егодн€ будут опубликованы данные ISM по сектору услуг, в четверг отчет ADP, в п€тницу Ц нонфармы, состо€ние рынка труда —Ўј на текущей неделе будет главный драйвером рынка.

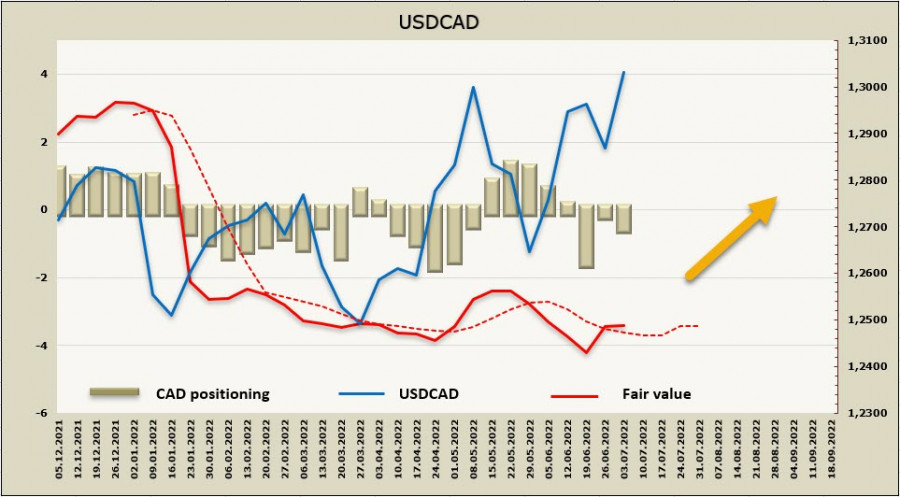

USDCAD

„иста€ длинна€ позици€ по CAD выросла за отчетную неделю на 389 млн? до 707 млн, однако никакого позитива из этого канадский доллар извлечь не смог. ќпасени€ замедлени€ спроса на сырье не дают сырьевым валютам шансов на укрепление, расчетна€ цена заметно отстает от спотовой, что указывает на некоторый потенциал к коррекционному снижению.

USDCAD сделал пока неудачную попытку преодолеть сопротивление 1.3076, однако есть все основани€ считать, что втора€ попытка будет успешной. ѕредполагаем, что шансов на импульсный рост к зоне сопротивлени€ 1.3320/40 стало много больше.

¬ п€тницу будет опубликован отчет по зан€тости, который, возможно, покажет более высокие темпы роста средней заработной платы, чем прогнозируетс€ на текущий момент. ¬ понедельник Ѕанк анады представил ежеквартальный обзор бизнес-перспектив, в котором отмечено, что многие предпри€ти€ продолжают повышать заработную плату с целью удержани€ работников, и ожидают сильного роста цен во втором полугодии. –ост инфл€ционных ожиданий отражает опасени€ бизнеса относительно того, что риск стагфл€ции остаетс€ высоким. ‘аворитами рынка до конца недели останутс€ защитные активы.

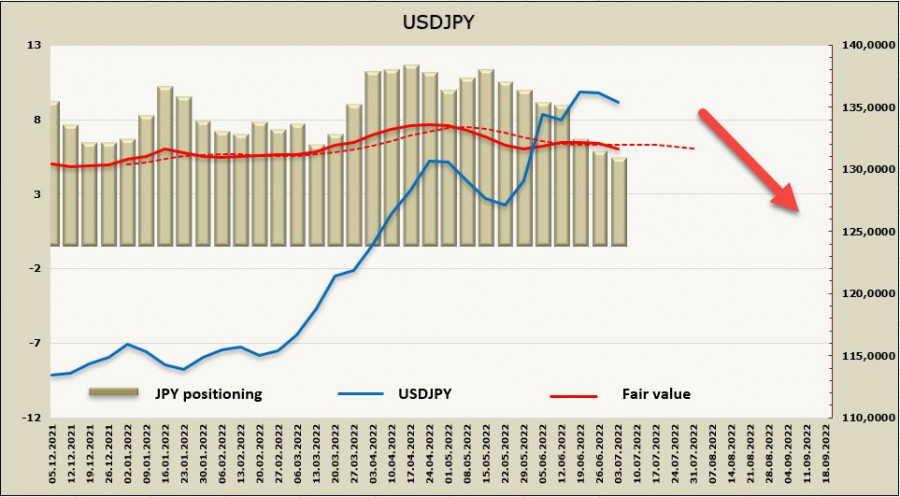

USDJPY

ѕозиционирование по €понской иене, как следует из отчета CFTC, мен€етс€ в бычью сторону. Ќедельное изменение короткой позиции на 523 млн. до -4,83 млрд, и это несмотр€ на то, что Ѕанк японии, как минимум на словах, твердо придерживаетс€ прежнего курса на таргетизацию доходности и не спешит ужесточать монетарную политику.

¬озможно, рыночные спекул€нты считают иначе и готов€тс€ к тому, что BoJ в рамках общемирового процесса присоединитс€ к пулу центробанков, ужесточающих финансовые услови€. ѕока этого не произошло, существует риск продолжени€ роста USDJPY, поскольку защита таргета 0.250% будет и далее приводить к выбросам дополнительной ликвидности и иена продолжит путь к фантастическому на данном этапе уровню 147.68. Ќо динамика по спекул€тивному позиционированию вынуждает в качестве основного переходить к сценарию коррекционного снижени€ USDJPY с целью 128.50/70 и последующим переходом в боковой диапазон, дл€ чего нужно дождатьс€ соответствующего сигнала от Ѕанка японии.

Ѕанк Mizuho считает, что даже роста курса USDJPY до 140 или инфл€ции до 3% совершенно недостаточно дл€ того, чтобы Ѕанк японии изменил свою позицию, поскольку такой подход делает BoJ у€звимым дл€ действий валютных спекул€нтов. “аргет ценовой стабильности 2% останетс€ неизменным независимо от того, ускоритс€ инфл€ци€ до 3 или даже 4%, поскольку в —Ўј индекс инфл€ции уже давно превышает все таргеты, но это не приводит напр€мую к более значительному повышению ставок.